902中铁十一局营改增报销须知

武汉-2016

中铁十一局集团有限公司

中铁十一局报销与增值税发票相关介绍

“营改增”后费用报销指引

- 概述

增值税

(二)要满足哪些条件才能抵扣增值税进项税呢?

必须同时满足两个要件,一是形式要件,即必须是增值税专用发票或其他照规定可以抵扣的凭证;二是实质要件,即交易事项不属于法规规定的不可抵扣的经济事项(不可抵扣的经济事项详见第4点)。只要同时满足上述两个要件,就可以抵扣。

(一)收取17%税率专票的日常事项:

常见的增值税发票分为增值税专用发票和增值税普通发票,增值税专用发票可以作为进项税抵扣凭证,增值税普通发票不能作为进项税抵扣凭证。此外,我们取得合规的机动车销售统一发票、海关进口专用缴款书、农产品收购发票都可以作为进项税抵扣凭证。

- 概述

增值税

(四)不可抵扣的经济事项具体有哪些呢?

用于免税项目的、用于简易计税项目的、用于集体福利的、非正常损失的、餐饮费、差旅费(不含住宿)等。

(三)在什么情况下取得专票或者普票呢?

所有列入不可抵扣范围的支出业务(详见第4点),即不符合实质要件的,取得增值税普通发票即可。该要求在集团公司《增值税进项侧管理暂行办法》文件中有规定。具体来说,简易计税的项目,除购入固定资产外,其他所有业务无需取得专用发票;公司本级和一般计税的项目,除不可抵扣范围内的支出业务,都应该取得专票。

- 概述

增值税

(五)报销业务增值税可抵扣的业务有哪些,税率是多少?

(1)收取17%税率专票的日常事项:办公用品、软件购买、车辆修理费、油料费、有形动产租赁费(如汽车、电脑、打印机等)、办公设备维修、劳动保护费、印刷装订费、材料费、消防器材、办公用电费。

(2)收取13%税率专票的日常事项:办公用暖气、冷气、煤气、石油、液化气、天然气、水费、图书、报纸、杂志、绿化费(盆栽花草办公场所摆放)。

(3)收取11%税率专票的日常事项:会议场地租赁费,电话费、网络费(基础电信服务),过路、过桥、停车费、养路费 ,房屋及附属设施租赁,房屋及附属设施维修 ,邮寄费。

(4)收取6%税率专票的日常事项:会议服务费,邮寄费,住宿费,电话费、网络费(增值电信服务),车辆保险费,培训费,广告宣传费,物业管理费,各类组织会费、年费,财产保险,鉴证服务,系统研发服务。

- 概述

增值税

(六)在购买服务或购买商品时针对不同的纳税人如何进行比价?

其实很简单,把对方的含税报价换算成评审价格对比即可。

净价=含税报价/(1+可以抵扣的税率)

投标人评审价格=净价+净价×(所有投标人的最高进项抵扣税率-投标人进项抵扣税率)×附加税率之和

举个例子,假设采购一批办公用品,适用税率为17%,附加税率合计为13%,一般纳税人A那里可以开具专票,含税报价1170元,小规模纳税人B可以开具专票,含税报价1060,小规模纳税人C只能开具普票,含税报价1030元。此时我们把含税报价换算成评审价格就可以快速做出选择了。

A公司:

净价=1170/(1+17%)=1000(元)

评审价格=1000+1000*(17%-17%)*13%=1000(元)

B公司:

净价=1060/(1+3%)=1029(元)

评审价格=1029+1029*(17%-3%)*13%=1048(元)

C公司:

净价=1030/(1+0%)=1030(元)

评审价格=1030+1030*(17%-0%)*13%=1053(元)

通过以上比较,在不考虑其他条件的情况下,我们要选择A公司。

- 概述

增值税

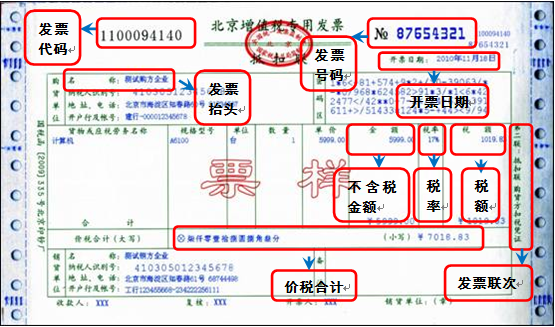

(七)取得增值税发票需要注意哪些事项?

在取得增值税专用发票时,一定要有两张,一张绿色的抵扣联和一张红色的发票联,购买方信息一定要填全称,不能填简称,要确保发票信息齐全、字迹清晰,不压线、不错格,发票联、抵扣联要加盖发票专用章,发票货物名称需要和购买商品的名称一致,如果商品太多,可以开具如“办公用品一批”,需附上防伪税控系统开具的《销售货物或者提供应税劳务清单》,并且加盖发票专用章,收到发票后要妥善保管,不能折叠,不能涂画。另外根据集团公司《发票管理办法》规定,不合规发票,必须由业务经办人员在5个工作日内进行更换。

- 概述

增值税

(八)开票方说开不出来增值税专用发票怎么办?

首先判断该项业务是否属于不能开具专票的情形,如果不属于,一般纳税人可以自行开具增值税专用发票,小规模纳税人可到机构所在地主管税务机关代开增值税专用发票,开票说开不出来专票,是不想开具,而不是开不出来。

(九)增值税风险主要有哪些?

为自己、为他人、介绍他人、让他人为自己,开具与实际经营不符的发票,都称为虚开增值税发票,法律责任都上升到刑法层面。集团公司已经下发了《关于防范“营改增”相关法律风险和合规风险的通知》,大家可要仔细阅读。

住宿

- 具体业务篇

举些例子来讲讲吧

会议

办公

差旅

招待

具体业务篇

1.办公用品

办公用品采购和维修都需要取得17%的专票。

2.通讯费

以个人名义开具的电话费发票,是不可以抵扣的,只有以单位名义与通讯公司统一签合同,以单位名义开具专票才可以抵扣。另外我们还要注意,电信服务分为基础电信服务和增值电信服务,税率分别是11%和6%。我们常见的通话、宽带就属于基础电信服务,短信属于增值电信服务。

3.书报费

公司订阅的报刊、杂志需要取得13%的专票抵扣。但是邮政局发行报刊,属于邮政普遍服务,免征增值税。

4.印刷费

常见的标书制作费,需要取得17%的专票。

5.邮寄费

中国邮政集团及所属公司提供的邮寄服务属于邮政普遍服务,适用税率为11%,但是免征增值税。其他快递公司提供的邮寄服务属于物流辅助服务,需要取得6%的专票。

具体业务篇

6.会务费

酒店业纳税人对提供会议服务中包含的餐饮服务、住宿服务收入,可一并按会议服务核算计税,开具6%的专票。

7.职工福利费

职工福利费包括职工食堂的所有开支,如水费、电费,以及过节的时候给职工发放的慰问品,都是不可以抵扣的,只需取得普通发票,选择卖家的时候,不考虑其他情况下选择含税报价最低的。

8.劳动保护费

给职工购置的工作服,可以按照劳保用品取得17%的专票,但是要正确区分是属于劳保费开支还是职工福利费开支,如果属于职工福利费开支,就不得抵扣。

9.业务招待费

餐饮费是不可以抵扣的,只需取得普通发票。烟、酒、食品不能开具专票,也不可以抵扣,而且根据集团公司相关文件规定,烟是不可以报销的。此外,招待费超过一定标准,是不准在所得税税前列支的,会增加企业所得税支出。

具体业务篇

10.差旅交通费

出差发生的住宿费、交通费,只有住宿费可以取得6%的专票,其他的取得普票即可。对于取得专票困难的问题,国地税已联合发表声明了,开专票现在不需要证明材料,只要提供开票信息。另外对付款方式没有要求,现金、信用卡、银行转账等方式均可,信用卡、银行转账都可以是住店个人的或者第三方的。

11.车辆使用费

车辆维修、加油需取得17%的专票。停车费按照不动产经营租赁服务缴纳增值税,需要取得11%的专票。过路过桥费在2016年7月31日前,按通行费发票(不含财政票据)注明的收费金额计算抵扣进项税额,具体计算如下:

高速公路通行费可抵扣进项税额=高速公路通行费发票上注明的金额÷(1+3%)×3%

一级公路、二级公路、桥、闸通行费可抵扣进项税额=一级公路、二级公路、桥、闸通行费发票上注明的金额÷(1+5%)×5%

具体业务篇

具体业务篇

12.修理费

动产维修费要取得17%的专票,不动产修缮,如房屋修缮,需要取得11%的专票。

13.财产保险费

保险费需取得6%的专票,如车辆保险、工程一切险等,但是个人的商业险是不得抵扣。

14.租赁费

租赁费的抵扣需要区分动产和不动产租赁,动产租赁如机械设备租赁需要取得17%的专票,不动产租赁,如房屋租赁,需要取得11%的专票,如果出租方是个人,可以到税务局申请代开5%的专票。

15.中介审计评估费、咨询费、投标服务费

这些都是需要取得6%的专票。

16.广告宣传费

宣传部门在传媒做宣传片,需要取得6%的专票。如果制作的条幅、展示牌,需要取得17%的专票。

具体业务篇

具体业务篇

17.研究开发费用

如果是自行研发,按照不同事项的适用税率取得专票即可;如果是委托研发,需要取得6%的专票。

18.培训费

职工参加的岗位培训、任职培训、专门业务培训、上岗培训发生的费用都需要取得6%的专票。

19.水、电、气、燃煤费

电费需要取得17%的专票,水、气、燃煤费需要取得13%的专票,但是要和食堂使用的区分开,否则不得抵扣。

1.如何填“增值税发票信息”?

费用报销及差旅费报销单中增加了“增值税发票信息”,报销时,增值税专用发票信息按照要求填列,增值税普通发票不需要填列。税目一列大家根据采购内容自行填列,如没有枚举选项,可以选择“其他”。

报销程序篇

- 2.如何移交发票抵扣联?专票自开具之日起180天内必须认证,否则不能抵扣。根据公司《发票管理办法》规定,业务经办人员对取得的增值税专用发票,应在开票之日起15天内提交给财务部门。移交的时候,应在进项发票移交登记表上进行登记。另外根据公司《发票管理办法》规定,对于超过开票日120天的增值税专用发票,应经所属法人单位总会计师审批以后,方可提交财务,否则财务部门不予受理。3.未取得抵扣凭证是如何处理?根据集团公司规定,所有列入可抵扣范围的进项侧业务原则上应取得增值税专用发票、海关完税证明、农产品收购凭证等税务机关认可的抵扣凭证。特殊情况未取得的,应在OA上填报《应取未取得可抵扣凭证审批表》。

报销程序篇

武汉 2016

中铁十一局集团有限公司

为自己,为他人,请正确使用增值税发票,不可代开发票。

风险提示