083 选择适合自己的上市道路

《成长企业的管理》第十五章第二节

H5,H5页面制作工具

- 欢迎来到德勤企业成长学院微课堂

- 选择适合自己的上市道路

- 上市之路

- 上市过程中应关注的事项

- 上市之路

- 德教授:上市是目标,但是在哪里上市,怎么去上市,是企业必须做出的一个选择。

- 小勤:怎样选择适合自己的上市道路呢?

- 选择适合自己的上市道路

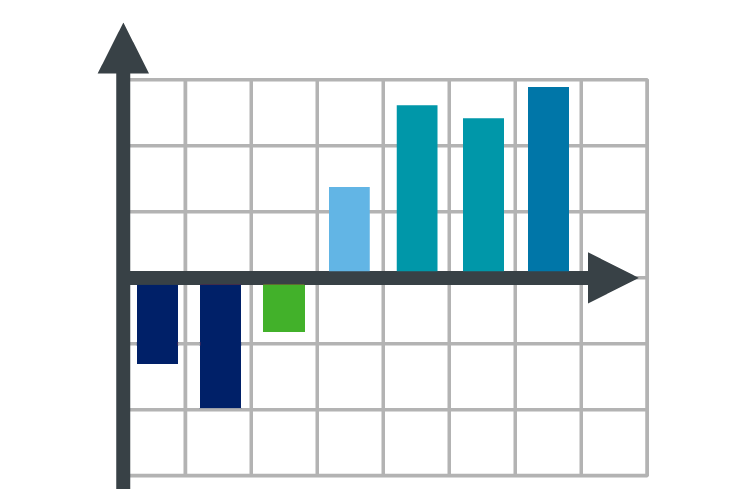

- 根据德勤2012年发布的《中国民营上市企业研究》报告,2009年10月30日至2012年3月31日,共有820家中国民营企业分别于中国大陆、中国香港和美国三地IPO,合计融资7493.77亿元人民币,平均每家企业融资9.14亿元人民币。

- 其中,620家在中国大陆IPO,合计融资5116.21亿元人民币,平均每家企业融资8.25亿元人民币;140家在香港IPO,合计融资1971.75亿元人民币,平均每家企业融资14.08亿元人民币;60家在美国IPO,合计融资405.80亿元人民币,平均每家企业融资6.76亿元人民币。

- 德勤2012年《中国民营企业研究》报告

- 每个上市地点都有利有弊,企业需结合自身情况,参考专业团队的建议,选定上市地点。

- (1)从融资额来看,单家企业香港市场融资额最高,达到14.08亿元人民币;其次是中国大陆,为8.25亿元人民币;在美国IPO的中国民营企业平均融资额低于其他两个地区,为6.76亿元人民币。

- (2)以上市首日收盘价计算,2009年10月30日至2012年3月31日期间,在中国香港IPO的中国民营企业平均市值最高,为81.16亿元人民币;其次是中国大陆,为51.90亿元人民币;在美国IPO的中国民营企业平均市值为47.05亿元人民币。

- (3)以发行市盈率来看,2009年10月30日至2012年3月31日期间 IPO的820家中国民营企业在中国大陆、中国香港、美国三地的平均发行市盈率为:中国大陆的平均发行市盈率最高,为53.71倍;其次是美国,为50.25倍;最后是中国香港,为23.33倍。

- (4)以上市后近一个会计年度,企业的净利润增长幅度来看,香港地区 IPO的中国民营企业上市当年相对于上市前一年平均净利增长率最高,为93.9%;紧随其后的是美国地区,在该地区IPO的中国民营企业上市当年相对于上市前一年平均净利增长率为91.1%;而在中国大陆地区IPO的中国民营企业,该增长率的值相对较低,仅为 22.7%。

- 康哲药业在选定上市地点的时候就结合了自身发展的需要。作为进口处方药的中国大陆代理商,公司考虑到,其代理药品的药厂都位于欧洲,因此,选择在中国香港上市可以协助公司增加国际知名度和信誉,有利于企业争取到更多进口药品的中国代理权,以增加公司的盈利能力。

- 企业上市地点选择因素

- 然而,我们在第一节已提到,公司在2006年时的经营规模在没有资金需求的压力下,如勉强在香港上市,未必能符合经济效益及预期市值和融资金额。为满足公司能最终达成在香港上市的目的,在综合考虑自身特点后,公司先争取在伦敦交易所附属的另类投资市场(London's AlternativeInvestment Market,简称AIM市场)上市,然后待时机成熟,再回到香港主板上市。

- 企业上市地点选择因素

- 2010年,公司经过三年的再发展,各方面已能够达到在香港主板上市的回报期望,在万事俱备的情况下,公司以一个管理规范、经营业绩突出、具有良好发展前景的优质民营企业登陆香港主板市场,在2010年9月28日敲响了香港交易所的大钟,历经七年,终于达成了在香港上市的目标。康哲药业的上市之路,充分体现出一个优秀的管理团队对企业的精准定位。

- 企业上市地点选择因素

成长企业的管理

德勤企业成长学院

德勤企业咨询(上海)有限公司

胡家威 殷亚莉

欧振兴 张宝云

王拓轩 张广达

许坚真 周锦昌

周梓滔

- 感谢收看我们精心为您制作的微课堂如果您喜欢我们的课程请扫描上方二维码关注德勤DGA学院并推荐给朋友